|

| Globales Aktienklima |

|

| Marktphase |

Der Börsenindex-Momentum-Indikator (BMI) ist im Vergleich zur Vorwoche von 1,0454 auf 1,0318 gefallen und befindet sich unter seinem SMA38 von 1,0352. Der SMA38 ist im Vergleich zur Vorwoche steigend. Beide Indikatoren befinden sich über ihrem Schwellwert von 1,0. Gemäß dieser 3 Parameter definiert sich die aktuelle Marktphase aus kurz- bis mittelfristiger Sicht als Konsolidierungs-Phase. Der MACD rangiert unter seiner Triggerlinie, beide befinden sich im positiven Bereich.

Mittel- bis langfristiger Ansatz

Dieses Konzept ist in erster Linie für den mittel- bis langfristigen Ansatz

gedacht und richtet sich ausschließlich nach Lage und Verlauf des 38-Tage-GDs

im Chart des BMI. Hat der 38-Tage-GD einen Wert größer 1.0 wird in Titel mit

hoher Relativer Stärke investiert. Fällt der 38-Tage-GD unter 1.0 werden die

Positionen glatt gestellt.

Kurz- bis mittelfristiger Ansatz

Für den kurz- bis mittelfristigen Ansatz werden die Bewegungen des BMI um

seinen 38-Tage-GD als Signalgebung genutzt.

|

| Anzahl Schlusskurse 50 Indizes im Verhältnis zu ihren GDs |

Die Anzahl der Schlusskurse der 50 internationalen Indizes, die über ihren mittel- (90 Tage) und kurzfristigen (40 Tage) gleitenden Durchschnitten rangieren hat sich ein wenig eingetrübt. 45 Indizes von insgesamt 50 rangieren nach wie vor über ihren langfristigen 200 Tage-GDs und 5 darunter.

|

| Verhältnis steigender zu fallenden GDs sowie Gold- + Todeskreuze |

Das Verhältnis von steigenden zu fallenden lang-, mittel- und kurzfristigen GDs bei den 50 internationalen Indizes hat sich ebenfalls leicht verschlechtert - das Verhältnis der Gold- zu den Todeskreuzen beläuft sich auf 43:7 und hat sich somit um 1 Goldkreuz verschlechtert.

In einem technisch gesunden Markt bzw. Index verfügen mehr als 50% der in ihm gelisteten Aktien über ein positives Momentum und auch mehr als die Hälfte der Aktien eines Index´sollte einen Kurs über der 200-Tage-Linie haben.

|

| Relative Stärke der DE/US Indizes |

Unterhalb der Darstellung des Aktien-Klimas sind die wesentlichen DE + US Indizes mit ihrer individuellen Relativen Stärke-Linie aufgeführt. Alle DE+US Indizes befinden sich über ihrem Relative Stärke Schwellwert von 1,0. S&P500, TecDAX und Nasdaq führen den Vergleich an. Nur noch 7 Indizes rangieren unter dem Relative Stärke Schwellwert von 1,0 - zu erkennen an der dicken schwarzen Linie in der Rangliste der Indizes, die die "starken" von den "schwachen" Werten trennt. Die Relative-Stärke Ranglisten der in den Indizes enthaltenen Einzelwerte befinden sich im Anhang als Download Link via Google Drive.

|

| Relative Stärke Rangliste 50 Indizes (Extrakt) |

|

| DAX |

|

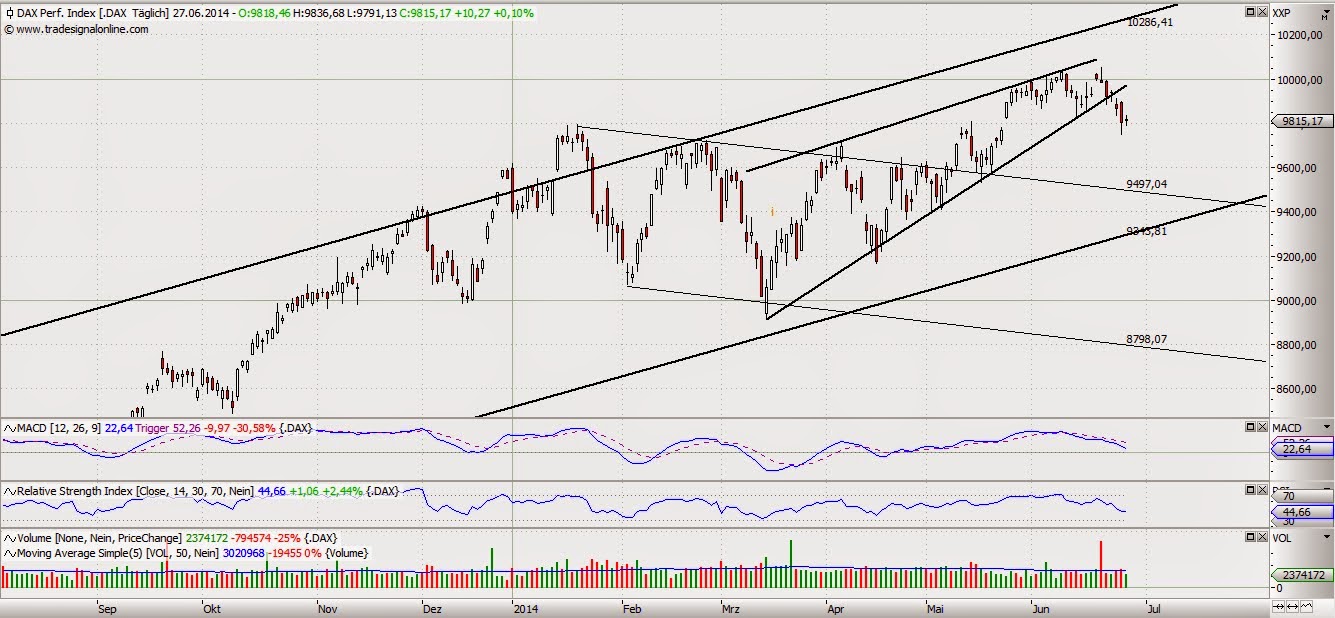

| DAX mit Keilbildung |

|

| DAX - Aufwärtstrendkanal |

|

| S&P500 |

|

| DJ Transportation Average |

Angesichts der überkauften Situation im Markt und der oberen Begrenzungslinie des langfristigen Aufwärtstrend-kanals hat eine leichte Korrektur stattgefunden - der EMA20 stellt seit einiger Zeit eine gute Unterstützung dar. Das nächste mögliche Ziel liegt nach wie vor im Bereich der 2.010 Punkte. Der Dow Jones Transportation Average als Frühindikator der US-Konjunktur als auch der US-Aktienmärkte - die Auftragslage der Logistik-Unternehmen spiegelt die wirtschaftliche Entwicklung wider - zeigt einen intakten Aufwärtstrend.

| HDAX - Extrakt |

Die im oberen HDAX-Ranglisten-Bereich rangierenden Werte haben Fahrt aufgenommen. Nordex, Dialog Semiconductor, Nemetschek, KUKA, Drillisch und Fielmann haben einen momentumweekly-Wert größer 90%. Dialog markiert ein neues Jahreshoch. Allerdings zeigt der ADX auf Wochenbasis für Fielmann, KUKA, Dialog und Nemetschek eine Überhitzung an. In diesem oberen Ranglisten-Bereich aber auch auf den weiteren Ranglisten-Platzierungen empfiehlt es sich, die entsprechenden Charts im Detail aufzurufen und die Stopps zu überprüfen. Dasselbe gilt für alle anderen Relativen-Stärke Ranglisten der in den Indizes enthaltenen Einzelwerte, die sich im Anhang als Download Link via Google Drive befinden.

|

| Globales Rohstoffklima |

|

| CRB Index und GDs |

In einem technisch gesunden Markt bzw. Index verfügen mehr als 50% der in ihm gelisteten Aktien über ein positives Momentum und auch mehr als die Hälfte der Aktien eines Index´sollte einen Kurs über der 200-Tage-Linie haben.

|

| Relative Stärke der Rohstoff-Warengruppen |

Unterhalb der Darstellung des Rohstoffklimas sind die einzelnen Warengruppen mit ihrer jeweiligen Relativen Stärke Linie aufgeführt. 18 Werte der 24 Rohstoffwerte befinden sich über ihrem Relative Stärke-Schwellwert von 1,0. Die Relative Stärke Rangliste der im CRB-Index enthaltenen Rohstoffwerte befinden sich im Anhang als Download Link via Google Drive.

|

| Gold-Future im Seasonal - Chart |

|

| Gold im Wochenchart |

Die lila Linie des Seasonal Charts - in diesem Fall angewendet auf den CRB-Index - errechnet sich aus den Kursen ab 1995, während der türkisen Linie die letzten 10 Jahre der Kurshistorie als Grundlage dienen. Unterhalb des Kursverlaufs werden die letzten drei Jahre zusammengefasst und als Prognoselinien dargestellt. Stimmen diese 3 Signale in ihrer Richtung weitestgehend überein, empfiehlt es sich, den entsprechenden Chart genauer zu analysieren und ggf. Ein- und Ausstiege zu planen. Basierend auf der Aussage des Seasonal-Charts für den Gold-Future, besteht die Wahrscheinlich-keit, dass ab Anfang Juli bis Ende August bzw. Anfang September mit einem Anziehen der Kurse gerechnet werden kann. In der Relativen Stärke Rangliste für Rohstoffe fällt auf, dass Gold und Silber Relative Stärke aufbauen und in der Spalte "TDS" (Trenddirection and -strength) ein Aufbau an Trendrichtung und -stärke zu erkennen ist.

|

| Gold im Tageschart |

|

| Devisenmomentum |

Der Relative Stärke-Vergleich der einzelnen Hauptwährungen untereinander - mangels Index-Vergleichswert - ergibt folgendes Bild über die grundsätzliche Verfassung der einzelnen 5 Hauptwährungen im Vergleich mit ihren jeweiligen Partnerwährungen. EUR und CHF (leicht ansteigend) und USD (leicht fallend) unter - JPY sowie GBP über dem Relative Stärke Schwellwert von 1,0. Die Relative Stärke Ranglisten der Devisen befinden sich im Anhang als Download Link via Google Drive.

|

| Volatilitäts-Indizes |

Die Volatilität gemessen an den Volatilitäts-Indizes VDAX und VIX befindet sich immer noch auf sehr niedrigem Niveau. Beide, VDAX ind VIX befinden sich unter ihren gleitenden Durchschnitten und haben sich weit von ihrem SMA200 entfernt. Ein ehemaliges, neues Jahrestief für den VIX, eine 3-fache Bodenbildung für den VDAX seit Beginn 2013. Auch hier besteht die Wahrscheinlichkeit, dass die Kurse nach Norden zurückkommen und somit die Volatitlität in die Märkte zurückkehrt. Für beide "Angstindizes" sollte die Marke von 20 Punkten im Fokus stehen und im Auge behalten werden - diese gilt allgemein als psychologische Barriere zwischen ruhigen und nervösen Märkten.

Fazit - Aktienklima: Wie im Reiter "Bestimmung der Marktphase" erwähnt, besteht das beste Chance/Risiko-Verhältnis aus Momentum-Sicht in einer Hausse-Phase. Zur Zeit befinden wir uns gemäß des Marktmodells der Relativen Stärke in einer Konsolidierungs-Phase, die sich einer 5-wöchigen Hausse-Phase anschließt. Die Relative Stärke-Linien der DE+US Indizes haben ihre Bodenbildung im April/Mai zunächst einmal abgeschlossen und sind steigend. Die weiter oben aufgeführte technische Verfassung der DE und US- Aktienmärkte ist "gesund". Spekulative Anleger setzen auf ein Fortbestehen der Hausse, allerdings ist hinsichtlich des Stopp-Managements Vorsicht geboten, da die Sommermonate - weil Urlaubsmonate - historisch gesehen eher schwächer und volatiler ausfallen und überwiegend erst ab August/September Momentum in die Märkte zurückkommt.

Fazit - Rohstoffklima: Auch hier besteht das beste Chance/Risiko-Verhältnis (CRV) aus Momentum-Sicht in einer Hausse-Phase. LONG-Positionen, die während einer Hausse-Phase eingegangen werden, haben das beste CRV. Der Rohstoffmarkt befindet sich gegenwärtig in einer Korrekturphase und es bietet sich an, die gesetzten Stopp-Marken zu überprüfen, um aufgelaufene Gewinne entsprechend abzusichern. Die weiter oben aufgeführte technische Verfassung des Rohstoff-Marktes ist "gesund".

Es empfiehlt sich, die Relative Stärke-Ranglisten im MS-Excel 2010 xlsx-Format herunterzuladen, da das Google Docs-Format das xlsx-Format im Falle des direkten Aufrufs von der Google Drive nicht korrekt anzeigt. Die Excel-Datei wurde mit "Sophos Endpoint Security Control - Version 10.0" negativ auf Viren geprüft.

Bitte folgenden Download-Link benutzen:

Dieser Beitrag spiegelt lediglich die Meinung des Autors wider. Er stellt in keiner Weise eine Anlageberatung oder Handelsaufforderung dar. Eine Haftung für Aktivitäten, die aus diesem Beitrag abgeleitet werden, wird in keinem Fall übernommen!

Aus rechtlichen Gründen verweise ich auf die obige "Haftungsausschluss / Disclaimer" - Seite, bitte sorgfältig durchlesen!